시스템반도체 디자인 솔루션 업체인 가온칩스가 IPO(기업공개) 시장이 빙하기를 맞은 가운데 일반 투자자 대상 공모주 청약에서 7조원 넘는 자금을 끌어들이며 2000대 1이 넘는 경쟁률을 기록했다. 증시 조정 속에 대기업들이 잇따라 상장을 철회하는 상황에서 일궈낸 흥행이어서 시장의 관심은 더욱 커지는 양상이다.

가온칩스는 11~12일 이틀간 진행한 일반 투자자 청약 경쟁률이 2183.29대 1로 집계됐다고 12일 밝혔다. 청약 증거금으로 7조 6415억 원이 몰렸으며 총 청약 건수는 31만 5723건을 나타냈다. 가온칩스 공모주 청약은 상장 대표 주관사인 대신증권에서 진행했다. 가온칩스는 오는 16일 증거금 환불을 거쳐 20일 코스닥 시장에 상장할 예정이다.

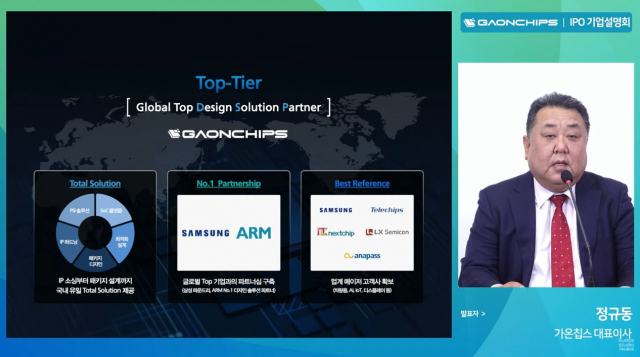

시스템반도체 시장에서 가온칩스가 확보한 높은 경쟁력이 인정을 받으면서 IPO 흥행으로 이어졌다는 분석이 나온다. 가온칩스는 반도체 팹리스(설계 기업)의 설계도를 받아 공정에 최적화된 형태로 가공한 후 이를 파운드리(위탁 생산 기업) 업체에 전달하는 ‘디자인 솔루션’ 업체다.

28나노미터(㎚) 이하 공정과 차량·인공지능(AI)·사물인터넷(IoT)용 반도체 제조에 특화돼 있다는 평가다. 지난 2018~2021년 영업이익 성장률은 연평균 50.2%에 달한다. 삼성전자(005930)와 영국 ARM의 최우수 협력사로도 알려져 있다.

가온칩스는 지난 2~3일 기관투자가를 대상으로 진행한 수요예측에서도 1847.12대 1의 경쟁률을 보이며 최종 공모가를 희망 범위 상단(1만 3000원)보다 7.7% 높은 1만 4000원으로 결정한 바 있다.

업계에선 최근 증시 침체 속에서 공모주 ‘옥석 가리기’가 본격화할 것이라는 분석이 나온다. 이달 들어서만 원스토어·SK쉴더스·태림페이퍼 등이 상장 절차를 취소하는 등 IPO 시장이 부진한 모습을 보이고 있지만, 자체 경쟁력을 보유한 기업에는 투자금이 몰리는 양상이 이어질 것이라는 해석이다.

앞서 시각 특수 효과(VFX) 콘텐츠 제작 업체 포바이포(389140)는 지난 달 19~20일 일반 투자자 대상 공모주 청약에서 3763대 1의 경쟁률을 기록하며 인기를 끌었다. 역대 공모 기업 중 네 번째로 높은 경쟁률이었다. 포바이포는 지난 달 28일 상장하자마자 ‘따상(시초가를 공모가의 두 배로 형성한 뒤 상한가로 직행하는 것)’을 달성하기도 했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

vita@sedaily.com

vita@sedaily.com