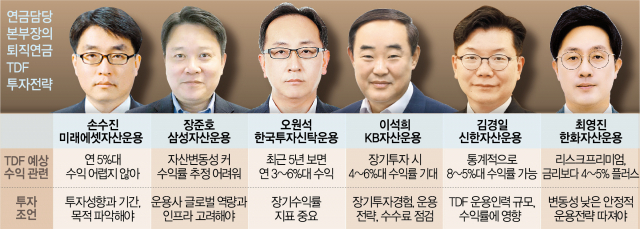

가입자들의 퇴직연금 방치를 막기 위해 사전지정운용제도(디폴트옵션)가 12일부터 도입되면서 확정기여형(DC)형 퇴직연금 가입자들의 경우 적어도 한번은 본인의 연금 운용에 대한 ‘선택의 시간’을 갖게 된다. 당초 해외의 디폴트옵션은 가입자가 아무런 선택을 하지 않을 경우 ‘강제적’으로 자산 배분형 상품에 투자하도록 설계됐지만 국내에 도입된 디폴트옵션은 가입자가 직접 사전에 지정해야 한다. 기존에는 아무런 선택을 하지 않으면 연금 계좌가 방치된 상태로 납입금만 쌓였지만 앞으로는 가입자가 별도의 적극적인 운용 지시를 하지 않는다면 초기에 ‘디폴트 값’으로 지정한 방법으로 장기간 운용된다. 이에 따라 ‘한국식 디폴트옵션’ 제도는 가입자들의 첫 선택이 굉장히 중요하다. 이에 디폴트옵션의 선택과 투자 전략에 대해 주요 운용사의 연금 상품 담당 본부장들의 조언을 들어봤다. 이들은 10월부터 본격적으로 출시된 디폴트옵션 상품 중에서 원리금 보장 상품과 자산 배분 상품, 그중에서 타깃데이트펀드(TDF)가 가입자들이 가장 주목할 선택지가 될 것으로 예측했다. 다만 그중에서도 본부장들은 “TDF의 중장기 투자로 연 4~5%대 수익이 가능하다”며 “시장 상황에 따라 부침이 있을 수는 있겠지만 장기적으로는 원금 보장 상품보다 은퇴 시기에 맞게 알아서 자산 배분을 해주는 TDF가 나은 성과를 보일 것”이라고 추천했다.

◇원리금 보장 상품 VS 자산 배분형 TDF=이들은 국내보다 먼저 디폴트옵션을 도입한 미국과 호주도 실적 배당형 상품을 중심으로 연 8~9%대 수익률을 내고 있는 만큼 TDF의 중장기 투자로 연 4~5%대 수익이 가능할 것으로 보고 있다. 장준호 삼성자산운용 연금WM마케팅본부장은 “TDF는 장기 전략적 자산 배분을 근간으로 운용된다”며 “전 세계 대부분의 연기금의 운용 전략과 크게 다르지 않아 안정적인 장기 자산 관리에 있어 지금까지 알려진 최적의 투자법”이라고 밝혔다. 최근 금리가 오르면서 연 3%대 원리금 보장형 상품이 나오며 관심을 받고 있지만 장기 성과로 봤을 때 수익률이 좋은 펀드 등 실적 배당형 상품이 장기 투자에 적합하다는 조언이다.

디폴트옵션으로 가능한 상품 유형은 △원리금 보장 상품 100% △TDF △밸런스펀드(BF) △스테이블밸류펀드(SVF) △사회간접자본(SOC)펀드 등 실적 배당형 펀드상품이 100%다. 이외에 원리금 보장 상품과 펀드 상품을 혼합한 포트폴리오 상품 등이다. 이석희 KB자산운용 연금WM본부장은 “원리금 보장형을 제외하고는 활용 가능한 펀드가 거의 없는 상황”이라며 “BF에 대한 상품 역시 3년 이상의 성과와 시장 변화에 따른 자산 배분 방법이 명기돼야 하는데 해당 요건에 부합하는 펀드 역시 부족한 상태”라고 진단했다.

최근에는 금리가 오르며 3%대 원리금 보장형 상품까지 나왔지만 노후 준비에는 역부족이라는 지적이다. 오원석 한국투자신탁운용 연금마케팅1부장은 “최근 TDF가 다소 부진한 수익률을 기록 중이지만 TDF 2045의 경우 지난 5년 성과가 15~ 30% 수준이었다”며 “낮은 수준의 원리금 보장형 금리를 감안하면 경쟁력이 있다”고 강조했다. 실제 8일 기준 주요 운용사 빈티지(은퇴 예상 시점) 2025 TDF의 설정일 후 누적 수익률은 양호한 편이었다. 미래에셋자산배분(18.02%), 삼성한국형(18.73%), 한국투자알아서(13.68%), KB온국민(9.62%) 등이 원리금 보장형 상품 대비 높은 누적 수익률을 기록했다. 최영진 한화자산운용 개인솔루션본부장은 “장기 투자 시 위험 자산에 투자하면 리스크 프리미엄을 향유할 수 있다”며 “일반적으로 리스크 프리미엄은 금리 4~5% 수준으로 형성되는데 장기 투자할수록 높은 확률로 수익을 추구할 수 있다”고 설명했다.

해외에서도 원리금 보장형 대비 높은 수익률 때문에 TDF를 디폴트옵션 상품으로 선호하고 있다. 자본시장연구원에 따르면 2021년 9월 말 기준 미국의 TDF 순자산 규모는 1조 7410억 달러(약 2264조 3446억 원)로 2018년 이후 매년 20%씩 성장한 것으로 파악됐다. 손수진 미래에셋자산운용 WM연금마케팅부문 본부장은 “TDF는 적어도 임금 상승률 정도는 비슷하게 쫓아갈 수 있도록 만들어 놓았기 때문에 연 수익률 4~5%를 내는 것은 어렵지 않다”고 내다봤다.

◇투자 성향 고려해 TDF빈티지 골라야…"보수 싸다고 성과 좋지는 않아"=가입자는 자신의 투자 성향을 파악해 적합한 빈티지를 고르는 것이 중요하다. 운용사들은 고객 투자 성향과 은퇴 시점에 따라 TDF 빈티지를 운용하고 있다. 김경일 신한자산운용 리테일본부장은 “공격적인 성장형 투자자는 주식 비중이 비교적 높은 TDF 2040~2060이 적합하다”며 “주식 비중이 40~70% 수준인 TDF2025~2035는 중립형, 40%이하인 TDF2020과 TDF채권혼합형은 안정형 투자자가 고려해볼 만하다”고 제언했다.

운용사별 글라이드패스(생애 주기 자산 배분 곡선)와 자산 배분 전략, 포트폴리오 구성 등도 꼼꼼히 따져봐야 한다. 오원석 본부장은 “미국 TDF 중 보수가 낮고 규모가 가장 큰 뱅가드 TDF가 상대적으로 우수한 성과를 내지는 못하고 있다”며 “결국 TDF는 자산 배분형 펀드로서 ‘자산 배분’ 능력을 기반으로 한 장기 성과가 선택의 기준이 돼야 한다”고 조언했다.

다만 일각에서는 금리 인상과 인플레이션, 경기 침체로 시장의 불확실성이 커지고 있는 만큼 TDF 투자에 신중해야 한다는 목소리도 있다. 장준호 본부장은 “주식을 포함한 모든 투자 자산은 예외 없이 등락을 반복하고 때때로 급격한 변동성을 보인다”며 “TDF 투자로 매년 4~5%의 수익을 제공하지는 않기 때문에 투자에 유의할 필요가 있다”고 경고했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

hasim@sedaily.com

hasim@sedaily.com