미국 연방준비제도(Fed·연준)의 긴축 충격으로 증시 변동성이 증폭된 가운데 미국 단기 우량 회사채에 집중 투자하는 ‘ARIRANG 미국단기우량회사채(332610)’ 상장지수펀드(ETF)가 안정적인 성과를 이어가고 있다. 경기 침체 우려로 안전자산에 대한 수요가 늘어난 가운데 미국 달러 표시 회사채 가운데서도 만기가 짧은 단기 채권을 편입해 안정성과 수익성을 함께 추구할 수 있는 점이 투자자들의 주목을 끈다. 환노출 상품으로 달러 강세에 따른 환차익도 누릴 수 있는 것이 특징이다.

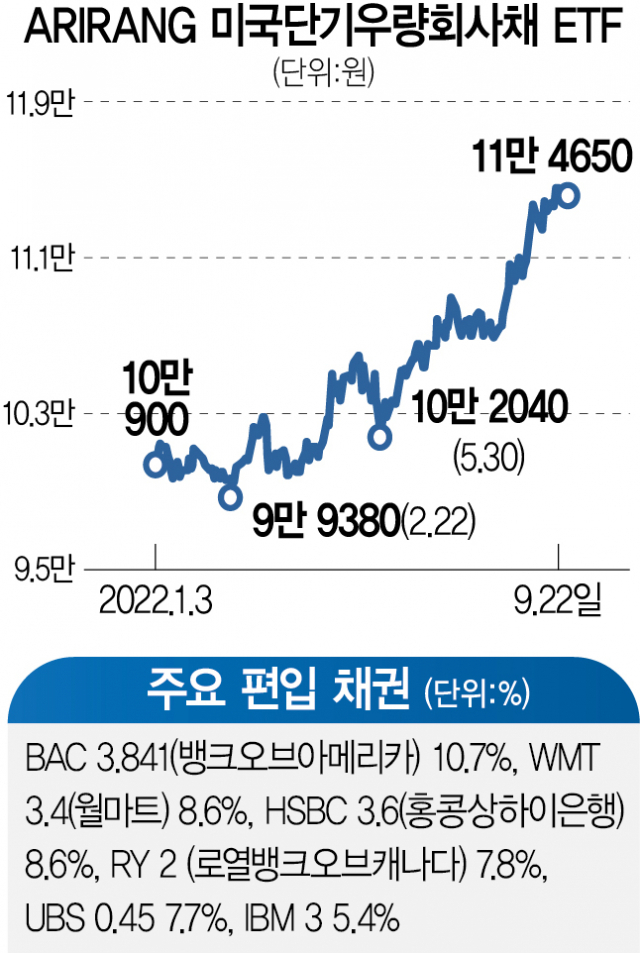

ARIRANG 미국단기우량회사채 ETF는 신용등급이 A~AAA(무디스·스탠더드앤드푸어스·피치 기준)에 해당하는 기업 중 만기가 1~3년인 단기 회사채만을 편입해 핵심 포트폴리오를 구축하고 있다. 22일 기준 해당 ETF의 순자산 총액은 264억 원 규모다. 지난 1개월간 4.06%의 수익률을 거뒀으며 투자 시장 변동성이 증폭됐던 최근 1주간도 플러스(+) 수익률(0.76%)을 유지하고 있다. 지난 6개월 수익률은 14%로 두 자릿수 성과를 기록했다.

이 ETF의 전체 편입 비중 가운데 90%를 미국 회사채가 차지하고 있다. 나머지 10% 중 절반은 기초지수인 ‘ICE BofAML 1-3년 AAA-A 미국 회사채 인덱스’와 상관관계가 높은 해외 ETF로, 절반은 원화·달러화 유동자금으로 구성된다. 회사채의 경우 비교지수의 듀레이션(평균 만기), 신용등급, 섹터를 적절히 반영할 수 있는 종목들을 담고 있다. 주요 편입 회사채로는 BAC 3.841(뱅크오브아메리카, 10.66%), WMT 3.4(월마트, 8.6%), HSBC 3.6(홍콩상하이은행, 8.6%), RY 2(로열뱅크오브캐나다, 7.8%), UBS 0.45(UBS, 7.7%) 등이 있다.

편입 채권들은 고정 이자를 수취하며 최소 발행 규모가 2억 5000억 달러 이상의 조건을 충족하는 회사채들로, 리밸런싱이 매월 이뤄진다. 평균 신용등급 A+ 이상의 우량 채권 투자가 보장하는 안정성과 금리 변동에 따른 추가적인 자본이득으로 기대되는 수익성을 동반 추구하는 상품으로, 투자 성과의 변동성이 커진 환경에서 매력이 부각되는 것으로 분석된다. 총보수율 역시 연 0.315%로 비교적 저렴한 편이다.

달러 강세가 지속되는 점 역시 미국 단기채 투자 수요를 키우고 있다. 주요국 중앙은행들이 공격적으로 금리 인상에 나서는 가운데 경기 침체 우려가 커지면서 대표적 안전자산인 미국 달러 가치가 한동안 지속적인 상승 추세를 이어갈 것으로 예상되기 때문이다. 미국 단기채에 투자할 경우 안정적인 이자 수익을 기대할 수 있을 뿐 아니라 이후 금리 하향 안정화가 나타날 때 자본 차익도 추구할 수 있다. 한화자산운용 측은 “채권 수익률에 가장 큰 영향을 미치는 만기·신용등급·섹터를 우선적으로 고려해 지수를 복제하는 실물형 해외 단기 채권 ETF”라며 “상대적으로 적은 변동성과 함께 안정적인 수익을 얻을 수 있는 것이 장점”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

sunset@sedaily.com

sunset@sedaily.com