한화그룹 계열사 사옥을 주요 자산으로 하는 한화위탁관리부동산투자회사(한화리츠)가 23일 코스피 상장을 목표로 기업공개(IPO) 절차에 돌입했다. 한화리츠의 상장이 시장 회복의 신호탄이 될지 관심이 모인다.

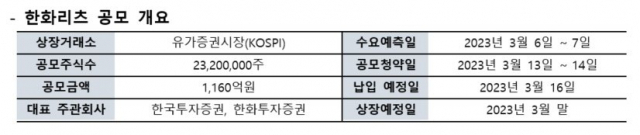

금융감독원 전자공시시스템에 따르면 한화리츠가 7일 금융위원회에 제출한 증권 신고서는 전날 기재 정정을 거쳐 이날 효력이 발생했다. 한화리츠의 총 공모 주식 수는 2320만 주로 단일 공모가 5000원이 적용된다. 목표 공모 조달액은 1160억 원이다. 3월 6~7일 기관투자가 대상 수요예측을 실시한 후 13~14일 일반 청약을 진행한다. 대표 주관사는 한국투자증권과 한화투자증권이 공동으로 맡았다.

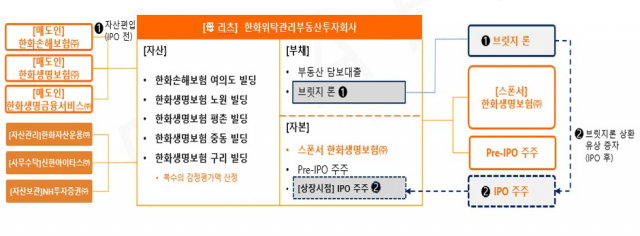

한화리츠는 한화금융 계열사가 보유한 빌딩을 편입한 스폰서 오피스 리츠다. 한화리츠의 투자 대상 부동산은 서울 여의도의 한화손해보험(000370) 빌딩과 서울 노원, 경기 평촌, 구리, 부천 중동에 각각 위치한 한화생명(088350) 사옥 4개 등이다. 이들 자산은 그룹사 내 금융 계열사 중심으로 5~7년의 장기 임대차계약이 체결돼 있다. 회사는 안정적인 자산을 기반으로 연 6% 후반대의 배당률을 목표로 할 방침이다.

한화리츠는 한화그룹이 보유한 CBD(도심권역), GBD(강남권역), YBD(여의도권역) 오피스 빌딩을 포함해 국내 전역의 핵심 오피스 빌딩을 순차적으로 매입해 규모를 확대할 계획이다. 이번 공모를 통해 조달한 자금으로 1110억 원 규모의 브리지론을 전액 상환할 예정이다.

리츠 시장은 지난해 글로벌 금리 인상 기조와 우크라이나 전쟁 장기화, 레고랜드발 프로젝트파이낸싱(PF) 불안 등 국내외 악재들로 투자심리가 얼어붙었다. 금리가 상승하면 리츠가 부동산을 매입하기 위해 빌린 대출의 이자 부담이 커지기 때문이다.

국내 리츠는 지난해 10월 KB스타리츠(432320)가 코스피에 입성한 후 신규 상장이 멈춘 상태다. 한화리츠 역시 지난해 상장을 목표로 했다가 자금 조달 우려가 커지자 한 차례 상장을 연기했다. 이번 한화리츠의 흥행 여부에 관심이 집중되는 이유다. 삼성금융그룹의 첫 공모 상장 리츠인 삼성FN리츠(삼성에프엔위탁관리부동산투자회사)도 4월 코스피 상장을 목표로 증권 신고서를 제출한 상태다.

박성순 한화자산운용 리츠사업본부장은 “그룹의 자산을 담은 스폰서 리츠는 지금과 같이 변동성이 큰 시장 상황에서 높은 안정성을 확보할 수 있다는 분명한 장점이 있다”며 “한화리츠는 비교적 높은 연 배당률과 균등한 대출 만기 분산 전략 등으로 안정성을 높이는 데 초점을 뒀으며 이를 기반으로 상장 후 국내 리츠 시장의 활성화를 선도할 것”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

south@sedaily.com

south@sedaily.com