SK온이 SK엔무브(옛 SK루브리컨츠)와의 합병 이후 상장을 추진하게 된 데는 포트폴리오 재조정을 통해 사업 경쟁력을 강화하려는 SK그룹 차원의 큰 그림이 담겼다. 현재 캐시카우 역할(SK엔무브)과 미래 성장성(SK온)을 합쳐 기업가치를 높이겠다는 것이다.

SK그룹은 그간 SK온의 실탄 마련을 위해 다른 계열사 매각을 다방면으로 고려했다. 하지만 내놓으려는 기업들은 시장에서 외면 받고 있어 기업공개(IPO)가 필수적인 형편이다. 글로벌 전기차 시장의 수요 둔화로 흑자 전환 시점도 늦어져 이대로라면 목표로 했던 2026년 이내 상장이 여의치 않다. 그런 만큼 시너지가 있는 양 사의 합병을 통해 돌파구를 마련하려는 것으로 볼 수 있다.

재계와 투자은행(IB) 업계에서는 양 사 간 시너지에 대해 긍정적 평가를 내리고 있다.

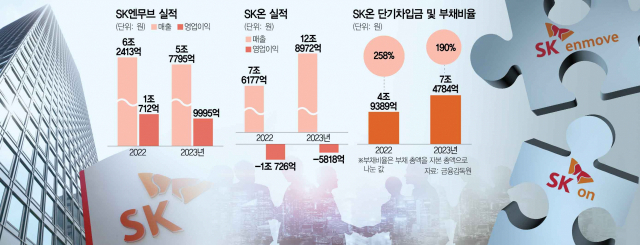

일단 SK온의 상태는 심각하다. 앞으로 배터리 투자 등에 19조 원 이상이 들어가야 해 최근 금융권에서 11억 달러를 조달했고 2조 원 안팎의 프리IPO(상장 전 지분 투자)도 진행 중이다. 당초 지난해 4분기 흑자를 예고했지만 전기차 수요 둔화로 결국 186억 원의 영업손실을 기록했다. 연간으로는 5818억 원의 적자다.

지난해 말 기준 SK온의 총차입금은 16조 6258억 원, 부채 비율은 190%다. 올해 역시 전기차 출하량 감소 등으로 수익성 악화는 지속될 가능성이 크다. 여기에 상장 타이밍도 한 차례 놓쳤다는 지적을 받는다. 올 3월 SK이노베이션 주총에서는 SK이노베이션에서 번 돈이 SK온 탓에 주주에 귀속되지 못하고 있다는 주주 불만이 쏟아졌다.

반면 SK이노베이션이 지분 60%, IMM크레딧솔루션(ICS)이 40%를 각각 보유한 SK엔무브는 윤활유와 윤활기유 등을 생산하는 업체다. 지난해 SK이노베이션 계열사 중 가장 많은 영업이익(9995억 원)을 올렸을 만큼 그룹 내 대표적인 캐시카우로 꼽힌다. 회사 관계자는 “글로벌 환경 규제 강화 때문에 고급 윤활기유 수요가 증가하는 등 올해 업황도 긍정적”이라고 설명했다.

SK엔무브 입장에서는 SK온과 합병 시 미래 핵심 성장 동력인 배터리 사업에 진출할 수 있게 된다. 실제 SK엔무브는 데이터센터와 에너지저정장치(ESS), 전기차용 배터리 등의 열관리를 위한 액침 냉각 시장에도 선제적으로 진입하는 등 미래 먹거리를 위한 신사업 찾기에 집중하고 있다. 합병으로 윈윈이 가능해진다는 의미다.

그룹 입장에서는 SK온의 구원 투수로 SK엔무브를 등판시킨 셈인데 문제는 합병 추진 과정에서 풀어야 할 과제가 하나둘이 아니라는 점이다. 당장 내부 직원과 ICS 등 주주 반대에 직면할 가능성을 배제하기 어렵다. 현금 창출 능력이 뛰어난 SK엔무브의 직원들이 SK온과의 합병에 불만을 제기할 가능성도 있다. 합병을 진행하게 되면 영업이익과 손실이 상쇄돼 SK엔무브 직원들이 가져가는 성과급은 줄어들 수밖에 없다.

SK엔무브의 강점이 합병으로 희석될 수 있다는 지적도 나온다. 업계 관계자는 “(양 사) 합병 시 두 회사의 장점이 시너지를 내기보다 밸류에이션을 적게 받을 가능성이 있다"고 짚었다.

일각에서는 상장 시점을 늦추는 방안도 검토될 것이라는 관측을 내놓고 있다. 김준 SK이노베이션 부회장은 지난달 주주총회에서 자회사 SK온의 상장 시점에 대해 “SK온의 가치를 가능한 한 많이 인정받을 수 있는 시점에 상장해야 한다”며 “1~2년은 투자자와 협의해 상장 시점을 조정 가능하다”고 밝혔다. 이는 현재 계획하고 있는 2026년에서 2028년까지 늦출 수 있다는 얘기다.

SK온은 지난해 한국투자증권프라이빗에쿼티(한투PE) 컨소시엄과 MBK파트너스 컨소시엄으로부터 2조 7000억 원 규모의 지분 투자를 받으면서 2026년까지 상장에 실패하면 투자금을 되돌려주거나 투자자들이 주도해 SK이노베이션이 보유한 SK온 지분까지 매각할 수 있도록 콜앤드래그 조항을 넣었다. 다만 투자자들은 IPO 시점 자체에는 유연한 편이어서 2년 정도 늦추는 데 동의를 얻기는 어렵지 않아 보인다. 업계 관계자는 “투자자와 합의를 통해 상장을 연기한 사례도 있고 반대로 업황이 좋으면 상장을 앞당기는 케이스도 있다”며 “금리가 낮아지고 증시 여건이 더 개선되면 한국뿐 아니라 미국 상장도 생각해볼 수 있을 것”이라고 말했다. SK이노베이션은 SK온과 SK엔무브의 합병 추진에 대해 “아직 결정된 것은 없다”고 밝혔다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com