전 세계적으로 부동산 대출 부실에 대한 경고음이 커지는 가운데 글로벌 금융기관들이 부동산 프로젝트파이낸싱(PF) 노출이 많은 한국의 그림자금융(비은행 금융)을 예의 주시하는 것으로 나타났다.

블룸버그통신은 22일(현지 시간) 노무라증권과 티로프라이스 등 해외 금융사들이 한국이 세계 그림자금융의 ‘약한 고리’가 될 수 있다며 깊은 우려를 드러내고 있다고 보도했다. 주요국들의 금리 인상 추세가 장기화하면서 국내외 부동산 노출도가 높은 한국의 비은행 부문에서 균열이 감지되고 있다는 이유에서다. 씨티은행 역시 위험 소지가 있는 한국의 PF 부채 규모가 111조 원에 이른다며 경각심을 드러냈다.

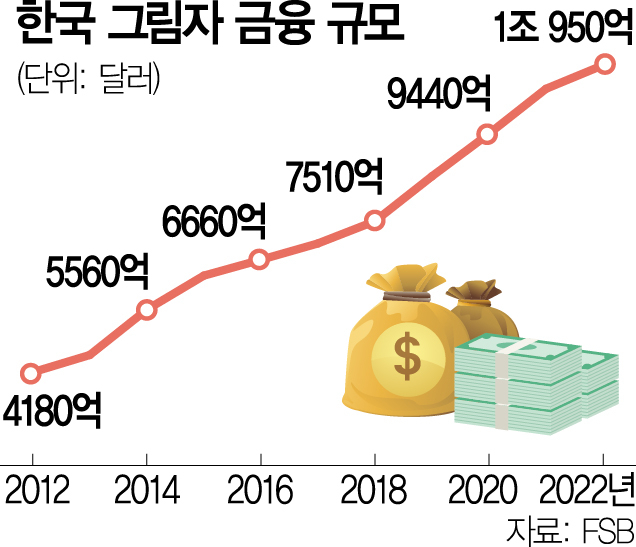

국제금융안정위원회(FSB)에 따르면 시스템 리스크를 유발할 수 있는 국내 비은행 금융권의 자산 규모는 2022년 1조 950억 달러(약 1508조 원)로 10년 전과 비교해 3배 가까이 불어났다. 블룸버그는 FSB 보고서를 인용해 “그림자금융 부실을 초래할 수 있는 거래 활동 수준은 한국이 선진국들 가운데 미국 다음으로 두 번째”라고 지적했다. 특히 국내 비은행 부문이 보유한 부동산금융은 지난해 전년 대비 4.5% 증가한 926조 원으로 사상 최대 규모다. 10년 전과 비교하면 4배가 넘는 수준이다. 부동산 시장 침체로 PF 부문이 타격을 입으면서 저축은행 연체율은 지난해 말 기준 6.55%로 1년 만에 2배로 치솟았다. 쿠엔틴 피츠시몬스 티로프라이스 글로벌채권 매니저는 “현재 한국의 상황은 (세계) 어디에서나 일어날 수 있는 위험의 축소판”이라고 우려했다.

블룸버그는 태영건설의 워크아웃(기업구조 개선 작업)을 PF 부실 재발 가능성을 높이는 대표적인 사례로 지목했다. 박정우 노무라증권 연구원은 “한국 정부가 (부동산 부문) 구조조정에 속도를 낼 것”이라면서도 “태영건설 워크아웃이 끝이 아니며 PF 부채 위기의 시작일 가능성이 있다”고 경고했다.

물론 금리 인상에 따른 이자 부담 상승이 한국만의 현상은 아니며 미국에서는 올해 1분기 레버리지 대출의 디폴트(채무불이행) 비율이 6%를 넘기도 했다. 다만 블룸버그는 당국의 신속한 정책 대응을 통해 한국의 우려 수준을 가늠해볼 수 있다고 평가했다. 이와 관련해 금융 당국은 부동산 PF 부실 위험이 높아진 저축은행을 대상으로 현장 점검에 나서기로 했다. 크리슈나 스리니바산 국제통화기금(IMF) 아시아태평양국장은 “한국 당국이 위험을 관리하고 있지만 면밀한 모니터링이 필요하다”며 “다만 일부 소형 기관들은 더 위험해질 수 있다”고 지적했다. 김진욱 씨티그룹 이코노미스트는 PF 부채 구조조정으로 인해 하반기 경제성장률이 0.2%로 둔화할 수 있다고 언급했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

sunset@sedaily.com

sunset@sedaily.com