영풍·MBK파트너스와 최윤범 고려아연(010130) 회장 측 모두 공개매수를 통해 확실하게 과반을 차지하지 못하면서 이제 주주총회를 위한 의결권 확보 경쟁이 본격 펼쳐질 것으로 전망된다. 고려아연은 기존에 매입한 자사주를 활용할 계획이어서 새로운 쟁점으로 떠올랐다. MBK 측은 14명의 신규 이사 선임 및 집행임원제 도입을 위한 임시 주주총회 소집을 청구하며 이사회 장악을 위해 본격 나섰다.

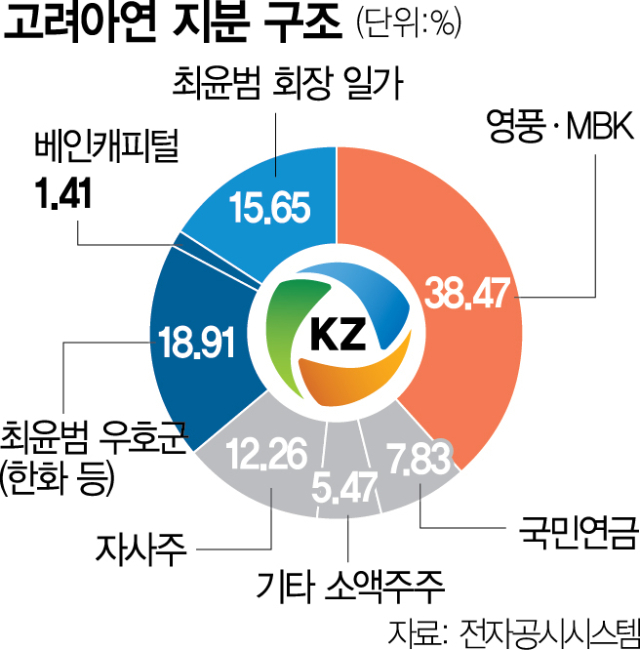

28일 투자은행(IB) 업계에 따르면 고려아연과 베인캐피털은 이달 4일부터 23일까지 진행한 주당 89만 원의 공개매수에서 각각 9.85%, 1.41%를 확보했다. 다만 의결권을 갖는 지분은 베인캐피털 물량뿐이어서 한화 등 우호지분 포함 시 34.56%에서 35.97%로 소폭 상승했다. 영풍·MBK(38.47%)와의 격차는 2.5%포인트이다.

의결권 기준으로는 MBK와 최 회장 측이 약 43%대 약 41%로 2%포인트 정도 차이가 난다. 여기서 변수는 고려아연이 보유한 자사주 2.4% 중 1.4%의 의결권을 살리겠다는 구상이다. 이 경우 양측의 의결권 격차가 상당 부분 좁혀진다.

금융감독원 유권해석에 따르면 복수의 자사주 신탁계약이 있으면 가장 최근 계약 체결일 기준 6개월이 지나야 신탁계약 해지가 가능하다. 이로 인해 MBK 측은 내년 4월까지 지분 교환이나 우호 세력 매각 등의 처분이 불가능하다고 지적했다.

단 자본시장법 시행령 제176조의 2항에 따르면 △임직원에 대한 상여금으로 자기주식을 교부하는 경우 △우리사주조합에 처분하는 경우 등 자사주 처분에 대해 열한 가지 예외 사항들을 인정하고 있다. 고려아연은 이를 활용할 방침으로 알려졌고 MBK 측은 경영권 분쟁 상황에서 종업원의 자사주 매입에 회사 자금을 지원한 이른바 ‘기아자동차’ 판례를 예로 들며 업무상 배임죄에 해당할 수 있다고 주장했다.

양측은 장내 지분 매입으로 추가 의결권 확보에도 나설 가능성이 있다. 다만 공개매수가 종료된 뒤에도 주가가 크게 올라 현시점에서는 매입이 어려워 보인다. 이날 고려아연 주가는 3.83%(4만 8000원) 오른 130만 1000원에 마감해 4거래일 연속 상승했다.

시장에서는 7.83%를 보유한 국민연금의 결정이 캐스팅보트 역할을 할 것으로 보고 있다. 국민연금의 변동된 지분율은 내년 1월 공시되는데 일부 차익 실현을 통해 매도했다고 하더라도 의결권 기준으로는 5%는 갖고 있을 것이라는 게 업계의 분석이다.

MBK 측은 이날 고려아연 이사회에 윤석헌 전 금융감독원장, 손호상 포스코(POSCO) 석좌교수, 권광석 전 우리은행장 등 14명의 신규 이사 선임과 집행임원제 도입을 위한 임시주총 소집을 요구했다. 현재 고려아연 이사진은 최 회장 측 인사 12명과 장형진 영풍 고문으로 구성돼 있어 신규 이사가 12명 이상 선임되면 MBK 측이 이사회 과반을 차지하게 된다. 특히 영풍·MBK는 정관 변경으로 집행임원제를 도입해 자신들과 최 회장을 포함한 주주들은 경영 일선에서 물러나 이사회까지만 참여하고 회사의 경영은 집행임원들이 실행하도록 하겠다고 설명했다.

물론 최 회장 측이 동의하지 않으면 MBK 측은 법원에 주총 소집 허가를 신청해야 한다. 이 경우 연말 또는 내년 초에나 임시 주총이 열릴 수 있다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com