지배구조 개편을 위해 동원산업(006040)과 동원엔터프라이즈의 합병을 추진해온 동원그룹이 합병 비율과 관련한 소액주주들의 주장을 수용했다. 그동안 동원산업의 소액주주들은 주가가 자산 가치에 비해 낮게 형성돼 있는 상황에서 주가로 합병 가치를 한정한 데 반발해왔다. 이에 동원그룹은 동원산업의 자산 가치를 기준으로 합병 비율을 조정하기로 했다. 다만 동원산업이 별도 재무제표를 기준으로 자산 가치를 재산정하면서 논란이 이어질 가능성이 남아 있다.

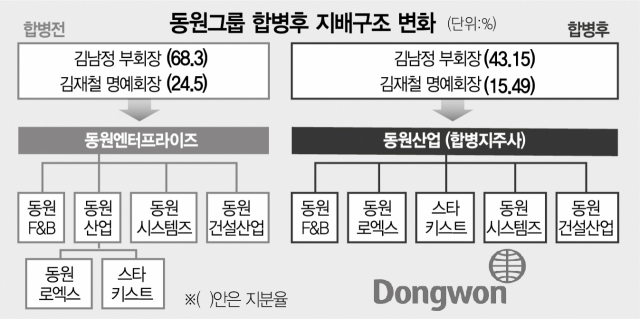

18일 금융감독원 전자공시시스템에 따르면 동원산업은 자산 가치를 기준으로 동원엔터프라이즈와의 합병가액을 산정하기로 했다고 공시했다. 동원산업은 동원엔터프라이즈와의 합병에서 기준 시가 주당 24만 8961원을 합병가액으로 적용하려고 했으나 자산 가치를 기준으로 38만 2140원을 합병가액으로 반영한다. 기존 합병 비율은 1 대 3.8385530에서 1 대 2.7023475로 조정됐다. 합병가액 조정 전 김남정 동원그룹 부회장의 합병 이후 동원산업 지분은 48.43%였지만 조정 이후 43.15%로 줄어들게 된다.

동원그룹이 주가를 기준으로 합병가액이 산정되면서 대주주의 지분만 늘어난다는 소액주주들의 거센 반발에 가액 산정 기준을 변경한 것으로 풀이된다. 소액주주들은 상장사인 동원산업이 부동산·자회사 등을 제외하고 주가를 기준으로 합병가액을 산정하는 것을 불리하다고 지적했다. 앞서 동원그룹은 동원산업의 가치를 약 9000억 원대로 측정하고 지주사인 동원엔터프라이즈의 가치를 2조 원이 넘는 수준이라고 평가했다. 동원엔터프라이즈의 최대주주는 김 부회장인데 합병가액을 상대적으로 높게 산정하면서 김 부회장의 지분은 늘어나고 소액주주들의 지분은 줄어드는 ‘불공정 합병’이라는 논란이 거세졌다.

동원그룹은 소액주주들의 주주 가치 제고와 회사의 신뢰 회복을 위해 합병 비율을 개선했다는 입장이다. 동원그룹의 한 관계자는 “이번 합병은 미래 성장 동력을 확보하고 경영 효율성을 증대해 주주 가치를 제고하기 위해 진행하는 것”이라며 “이를 위해 적법성을 넘어 적정성까지 고려해 합병 비율을 변경했다”고 말했다.

동원산업 합병가액 재산정을 요구했던 기관투자가들은 동원그룹의 결정을 반기면서도 동원산업의 별도 기준 재무제표를 기준으로 결정한 것은 아쉽다는 입장이다. 순자산 가치는 8176억 원의 별도 기준 자본 총계에 조정 항목 5878억 원을 더한 1조 4054억 원으로 산정됐다. 김규식 한국기업거버넌스포럼 회장은 “소액주주들의 합병 비율 조정 요구가 큰 논쟁 없이 받아들여진 첫 케이스”라면서도 “연결이 아닌 별도 재무제표를 기준으로 순자산 가치를 평가한 점과 반대 주주의 주식매수청구권 가격이 같이 조정되지 않은 점이 아쉽다”고 지적했다.

동원그룹은 스타키스트 등 자회사들의 가치가 순자산 가치에 반영됐다는 입장이다. 동원그룹 관계자는 “별도 재무제표를 기준으로 산정해도 스타키스트 등 자회사들의 가치는 모두 반영된다”며 “연결을 기준으로 하든, 별도를 기준으로 하든 그 차이는 크지 않다”고 반박했다.

합병은 8월 30일 임시 주주총회에서 안건으로 상정된다. 합병 기일은 10월 1일이며 합병 이후 신주 상장 예정일은 10월 21일이다. 합병 절차가 마무리되면 순수 지주회사였던 동원엔터프라이즈는 동원산업에 흡수되며 동원산업은 동원그룹의 사업지주회사가 된다. 아울러 스타키스트·동원로엑스 등 손자회사들이 자회사로 지위가 변경되면서 보다 신속한 의사 결정이 가능할 것으로 전망된다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

door@sedaily.com

door@sedaily.com