최윤범 고려아연(010130) 회장이 영풍·MBK의 경영권 위협에 맞서 약 3조 1000억 원을 투입해 자사주 18%를 확보하겠다는 계획을 밝혔다. 이에 따라 경영권 분쟁이 민·형사적 법적 공방으로 확대될 가능성도 커지고 있다.

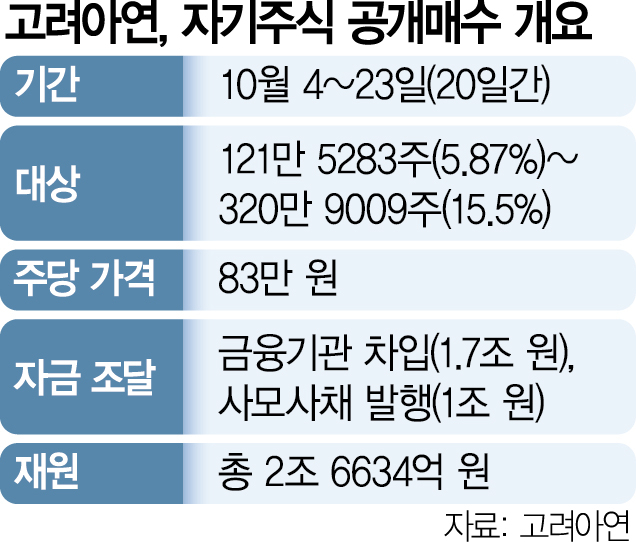

2일 투자은행(IB) 업계에 따르면 고려아연은 4일부터 23일까지 주당 83만 원에 보통주 5.87%(121만 5283주)~15.5%(320만 9009주)를 대상으로 자사주 공개매수에 돌입하기로 이날 이사회에서 결의했다.

총 2조 6634억 원이 투입되며 최소 매수 수량에 못 미치는 경우 응모한 주식을 취득하지 않을 수 있다는 전제를 달았다. 매입한 자사주는 주주가치 제고를 위해 전량 소각될 예정이다. 베인캐피털 역시 이번 공개매수에 4296억 원을 투입해 고려아연 주식을 최대 2.5% 확보한다.

최 회장은 이날 기자회견에서 “영풍·MBK의 공개매수를 저지하는 것이 1차 목표”라며 “영풍과 관계를 어떻게 풀어나갈지, 고려아연을 어떻게 성장시킬지 고민하는 중”이라고 밝혔다.

일단 자사주 매입은 영풍·MBK의 공개매수(약 2조 3000억 원 규모, 주당 75만 원) 종료일(4일)에 맞춰 시작돼 23일까지 이뤄진다.

주목할 점은 자사주 취득 가격을 주당 83만 원으로 공시한 것이다. 한 번 상향 조정했던 MBK의 공개매수가(75만 원)보다 10.6% 비싼 가격에 자사주를 매입하는 것이다.

최 회장은 배임 논란을 피하기 위해 이번에 매입한 자사주는 모두 소각한다는 계획이지만 비싼 가격에 회사 자금을 동원한 만큼 향후 법정에서 소송전을 통한 논리 싸움이 불가피할 것으로 전망된다.

이날 고려아연이 영풍·MBK의 공개매수 마감을 앞두고 막판 전쟁을 불사하는 것은 법원이 회사의 자사주 매입이 가능하도록 길을 열어줬기 때문이다. 서울남부지방법원은 영풍 측이 지난달 13일 제기한 고려아연의 자사주 매입 금지 가처분 사건을 이날 오전 모두 기각했다.

고려아연은 “이번 자사주 매입은 법과 정부에서 인정한 적대적 인수합병(M&A)에 대한 경영권 방어 수단”이라며 “자사주 매입과 전량 소각은 전체 주주에게도 이익이 되는 방안”이라고 밝혔다.

고려아연은 특히 자사주 매입 기간에 베인캐피털로부터 받은 4300억 원을 종잣돈으로 자사주 매입 가격과 같은 83만 원에 대항공개매수에도 나선다.

의결권이 없는 자사주는 회사 자금으로 매입해 향후 소각되지만 베인캐피털의 대항공개매수는 외부 자금이 새롭게 투입된다는 점에서 차이가 난다.

역으로 보면 최 회장이 사모펀드 투자 유치를 위해 반대급부로 자신의 지분을 담보로 제시하는 등의 조치가 있었을 가능성을 배제할 수 없다. 앞으로 경영권 분쟁 과정에서 변수가 될 수 있다는 분석이다.

영풍과 MBK 측은 최 회장의 반격에 반발했다. 이들은 이번 조치가 나오자마자 고려아연의 자기주식 취득 목적 공개매수 절차를 중지하라는 가처분 신청을 서울중앙지방법원에 제기했다.

MBK 측은 “고려아연이 자사주를 주당 83만 원에 매입하겠다고 발표한 것은 자사의 공개매수를 방해할 목적이 다분하다”면서 “시세조종 행위에 해당할 수 있다”고 재차 경고했다. 만약 이 주장이 법원에서 받아들여지면 고려아연 측의 대항공개매수가 중단될 수도 있다.

아울러 MBK는 이날 자사주 공개매수에 찬성 결의한 고려아연 이사진을 서울중앙지방검찰청에 고소하는 등 최 회장 측에 대한 압박 강도를 높였다.

또 하나의 변수는 MBK가 공개매수가를 추가로 상향 조정할지 여부다. MBK는 일단 시장 상황을 보고 판단한다는 입장이지만 상향 조정이 유력하다. 만약 4일에 가격을 또 올리게 되면 공개매수 기간은 14일까지 연장된다.

한편 이날 고려아연 주가는 전 거래일 대비 3.63% 오른 71만 3000원에 거래를 마감했다. 대항공개매수 계획이 공표되자 거래량이 폭발하면서 주가가 다소 상승했다.

이날 고려아연 전체 거래량은 약 77만 주를 기록해 지난달 13일 영풍·MBK의 공개매수 계획이 발표된 뒤 최대치를 기록했다. 투자은행(IB) 업계의 한 관계자는 “고려아연의 자사주 매입 발표가 시장에 먹히면서 MBK 측 공개매수의 성공 가능성이 낮아진 셈인데 추가 대응이 나오는 만큼 예측이 어렵다”고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

garden@sedaily.com

garden@sedaily.com