3분기 실적 '어닝 서프라이즈'를 기록한 HMM이 대규모 자사주 매입 등을 포함한 밸류업 프로그램을 가동할 전망이다. 자사주 매입이 현실화되면 현재 8억8103만9496주에 달하는 상장주식 수를 줄여 경영권 매각 과정에 영향을 줄 것으로 보인다.

17일 투자은행(IB) 업계에 따르면 HMM은 최근 딜로이트안진에 기업가치 제고 계획 관련 컨설팅 용역을 맡겼다. HMM은 다음달 이 컨설팅 결과를 기반으로 내부 검토를 마친 뒤 이르면 연내 한국거래소에 밸류업 추진 방안을 제출할 계획이다. HMM은 한국거래소가 지난달 발표한 KRX 코리아 밸류업 지수에 포함된 바 있다.

HMM의 이번 밸류업 방안에 담길 주주환원책 규모는 창사 후 최대치가 될 것으로 IB 업계는 보고 있다. 자사주 매입과 배당 등을 합쳐 향후 3~5년 동안 투입될 자금 규모는 조 단위에 이를 것이란 관측도 나온다.

HMM이 이런 주주환원책을 펼치려는 배경에는 최근 실적 상승 등 자신감이 깔려 있다. 회사는 지난 3분기 매출액 3조5520억 원, 영업이익 1조4614억 원을 기록했다. 각각 지난해 같은 기간 대비 67%, 1828% 증가했다. 9월 말 기준 회사가 보유한 단기금융자산·현금성자산은 14조 원을 넘어서면서 투자 재원도 넉넉하다.

IB업계의 한 관계자는 "중장기 주가순자산비율(PBR), 자본수익비율(ROE) 목표치를 설정한 뒤 이를 바탕으로 현금을 어떻게 배분할지를 검토하고 있다"면서 "특히 자사주 매입 규모를 얼마나 할지가 산은의 최대 고민"이라고 말했다.

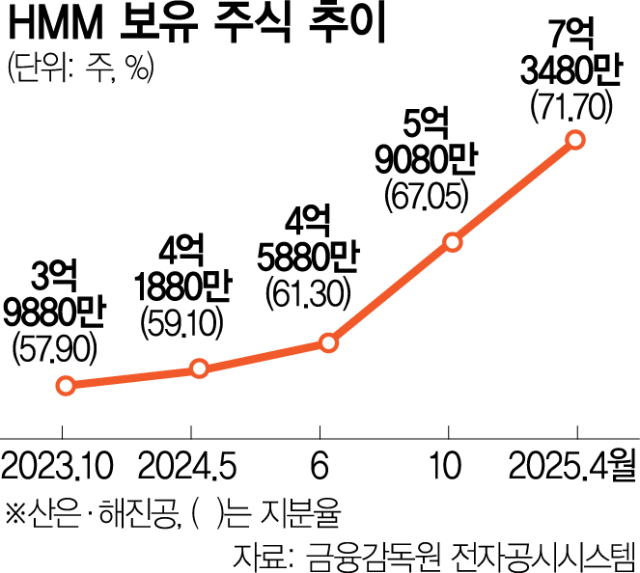

일각에선 최대주주인 산업은행·한국해양진흥공사의 경영권 매각 구상이 이번 기업가치 제고 계획과 맞닿아 있다는 관측도 한다. 산은·해진공은 지난해 3억9879만주(당시 57.9%)를 대상으로 경영권 매각에 나서 하림·JKL파트너스 컨소시엄을 우선협상대상자로 선정했으나 막판에 딜이 깨졌다.

그 사이 영구 전환사채(CB)가 보통주로 속속 전환되면서 보유주식 수는 올 10월 5억9080만주로 늘어났고, 내년 4월 CB전환(1억4400만주)까지 이뤄지면 7억3480만주로 증가하게 된다. 주식 수 자체도 너무 많아지는 데다 최대주주 측 합산 지분율은 약 72%까지 상승한다.

이에 산은과 해진공이 보유한 주식 수의 다운사이징이 필요한 측면도 있다는 분석이 내부에서 나오는 것이다. 만약 HMM이 자사주 매입 방식을 확정해 전체 주주들의 주식을 비율대로 사들일 수 있게 되면, 산은·해진공도 투자금을 일부 회수하는 한편 매각 대상 주식 수를 줄이는 효과도 얻게 된다.

현재 지분율은 산은이 33.73%, 해진공이 33.32%로 두 기관의 지분을 합치면 67.05%이다. 현 시가총액 기준 이들의 지분 가치가 11조 원에 달해 매각은 더 어려워지게 됐다는 분석도 있다.

다만 최대주주 측이 지난 매각 공고 기준(영구채 전환 전제 38.9%, 4억주) 정도만 파는 구조도 가능하다. 매각 시점 주가 수준에 따라 파는 주식 수를 유연하게 늘릴 수도 있다. 아직 재매각이 공식화하진 않았지만 정부는 ‘산업, 주가, 실적 등의 여건이 갖춰지면 매각할 수 있다’는 입장은 한결같다. 업계 관계자는 “주주가치 제고를 위한 밸류업 프로그램이 필요한 시점”이라고 말했다.

< 저작권자 ⓒ 서울경제, 무단 전재 및 재배포 금지 >

midsun@sedaily.com

midsun@sedaily.com